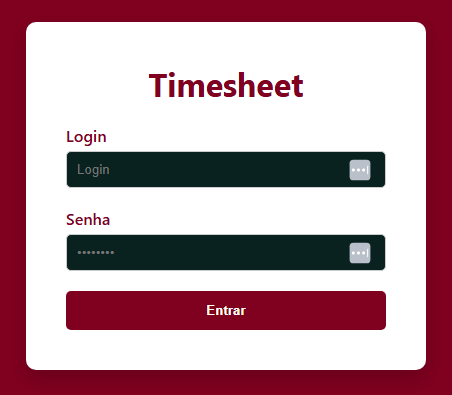

Fonte: A Autora

Planejamento Tributário – Uma ferramenta estratégica

Autor(a): Elvira de Carvalho

O sistema tributário brasileiro é demasiadamente caro e burocrático, muitos empresários vivem em luta constante em sua gestão na tentativa de diminuir a carga tributária da empresa. Mas, para minimizar qualquer discrepância ou erro com relação a tributação escolhida para o ano corrente, a legislação tributária prevê possibilidade da mudança da sua tributação para a mais benéfica.

No final de cada ano é necessário que os empresários tenham especial atenção para decidir qual regime tributário deve prevalecer para o próximo ano. Portanto é o momento de procurar seus contadores para que estes façam as simulações necessárias para tomada de decisão quanto a melhor tributação para o ano que se inicia.

Essas simulações também conhecidas como planejamento tributário é essencial para a empresa, é a ferramenta que vai dar um norte para o empresário para a definição do regime tributário para o ano de 2020.

A opção para tributação é feita anualmente, neste momento os empresários fazem a opção pelo regime que é mais benéfica “Lucro Real, Lucro Presumido ou Simples Nacional”. Importante ressaltar que a legislação não permite mudanças no regime tributário no mesmo exercício, a troca do Regime Tributário é feito no mês de janeiro de cada ano, sendo de caráter irretratável.

A elaboração do Planejamento Tributário, dá ao empresário visão de qual tributação é mais vantajosa, dando oportunidade para as empresas reduzirem os custos tributários ganhando assim um pouco mais de fôlego, aumentando a sua competitividade no mercado.

Os Planejamentos Tributários devem ser feitos sempre com base nos preceitos da elisão fiscal, que é o ato de possibilitar uma menor carga tributária para a empresa através de atos lícitos baseadas na legislação.

A maior parte das empresas pequenas optam pelo Simples Nacional, mas isso nem sempre é a melhor opção para a empresa. É necessário analisar todos os regimes e fazer simulações, pois dependendo da atividade que desenvolve, o Lucro Presumido ou mesmo o Lucro Real poderão ser mais vantajosos. Quesitos como: faturamento, despesas da operação, volume de estoque, volume de prestação de serviço, patrimônio da empresa, projeção de faturamento para o próximo exercício, contribuirão para verificar se o enquadramento no regime de tributação deve ser alterado.

Muitas empresas prestadoras de serviços são mais beneficiadas pelo Lucro Presumido que no pelo Simples Nacional. O MEI, por sua vez, só pode adotar pelo Simples Nacional como Regime Tributário.

Nosso país oferece três opções para a escolha do Regime Tributário: Lucro Real, Lucro Presumido e Lucro Simples. A variação dos tributos entre esses regimes é muito grande, o que reforça a necessidade de um eficiente planejamento tributário, tornando possível optar pelo regime mais adequado para sua empresa.

Elvira de Carvalho, advogada e consultora tributária da King Contabilidade